皆さんこんにちは。

今回は個人型確定拠出年金のiDeCoについて解説していきます。

目次

iDeCoとは

iDeCoとは積み立てで掛金を拠出し、自分で選んだ商品で運用を行い、60歳以降に年金または一時金として受け取るしくみです。

自分で選んだ商品で運用し、その運用結果によって将来の受け取り額が決まります。

運用できる商品は、「投資信託」や「定期預金」などです。

運用する商品を自分で決める、というのが特徴ですね。

iDeCoの加入資格

iDeCo掛金の拠出は、原則65歳未満の公的年金の被保険者の方のみ可能です。

掛金額は、拠出限度額の範囲内で月額5,000円以上、1,000円単位で決められます。

加入資格により1カ月あたりの拠出限度額が異なります。

加入資格は下記になります。

・自営業者など第1号被保険者→月額6万8,000円(国民年金基金の掛金または国民年金の付加保険料と合算した金額になります。)

・会社員 第2号被保険者

企業に企業年金がない→2万3,000円

企業型確定拠出年金のみ加入→2万0,000円

企業型確定拠出年金と厚生年金基金、確定給付企業年金に加入→1万2,000円

厚生年金基金、確定給付企業年金に加入→1万2,000円

・公務員等 第2号被保険者→1万2,000円

・専業主婦(主夫)など 第3号被保険者→2万3,000円

・任意加入被保険者→6万8,000円(国民年金基金の掛金または国民年金の付加保険料と合算した金額になります。)

iDeCoを始める場合、自分の勤め先などに確認して、自分の加入資格や積立可能額を確認しておきましょう。

iDeCoは原則60歳から受け取れます。

iDeCoのメリット

iDeCoは掛金の金額が課税所得から差し引かれ、所得税と住民税の負担が軽くなります。(所得控除)

つまり税金が安くなります。

また、iDeCoは「投資信託」や「定期預金」を運用して行いますが、この運用によって得られた利息や運用益は非課税になります。

受取時には税金がかかってしまうのですが、受取方法に関わらず、一定額まで非課税となります。

受取方法について、もう少し詳しく解説いたします。

5年以上20年以下の期間に少しずつ分割して受け取る「年金」方式か、もしくは一括で受け取る「一時金」方式か、どちらかで受給方法を選択することができます(年金と一時金を組み合わせることもできます)。

年金方式の場合は「公的年金控除」が適用され、65歳未満だと60万円まで、65歳以上だと110万円まで税金がかかりません。

しかし、60万円あるいは110万円を超えた部分は「雑所得」の扱いとなり、課税対象となります。

「一時金方式」の場合、企業などから受け取る退職金と同じ退職所得控除の対象になります。

退職所得控除額は800万円となり、一時金として受け取る金額が800万円以下であれば、税金はかかりません。

iDeCoのデメリット

iDeCoは老齢給付金として引き出すことを目的としているため、60歳まで引き出すことができません。

また60歳で引き出すには10年以上加入していることが条件です。

仮に60歳になった時点で加入期間が10年未満の場合、最高65歳まで引き出しが遅れます。

また、iDeCoの運用商品には元本確保型の定期預金以外に、投資信託があります。

投資信託は経済状況によっては投資元本を下回ることがあります。

また、上記でも説明した通り、受取時に税金がかかる場合があります。

運用機関ごとに各種手数料がかかります。

主に加入時の加入手数料と口座管理手数料になります。

iDeCoを始める金融機関を選ぶ際は、手数料を確認しておくことが重要です。

また、上記でも説明した通り、場合によっては引き出し時に税金がかかります。

iDeCoの始め方

今回はSBI証券での始め方を解説します。

理由としましては、口座管理手数料(月額)が171円と口座維持にかかるコストが最も安く抑えられる金融機関の一つだからです。

さらに、取扱商品数も37本と業界トップクラスの商品ラインアップになります。

まず、「SBI証券 iDeCo」と検索するとトップにでてくる公式サイトにアクセスしましょう。

iDeCoに加入するには以下のものが必要になります。

①本人確認書類(運転免許証や健康保険証など)

②通帳(口座番号がわかるもの)

③印鑑(シャチハタネーム不可)

④年金手帳(基礎年金番号がわかるもの)

本人確認書類は、印鑑登録証明書・在留証明書・個人番号カード(表面のみ)も利用可能です。また、印鑑は基本的に金融機関の届出印を押印する際に使います。

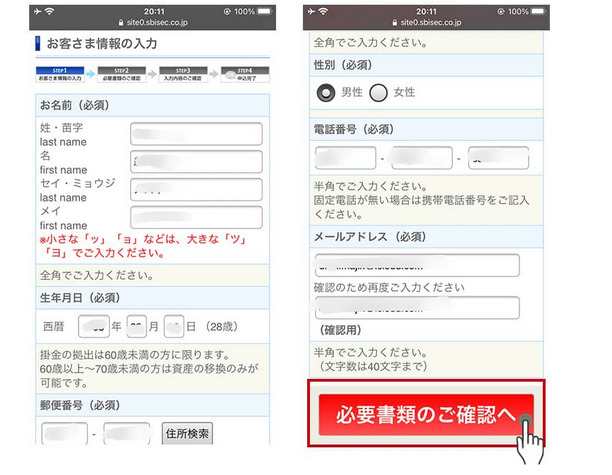

1.まず公式サイトで「お申し込み」から資料請求ページに移動し、氏名・生年月日・住所など自身の情報を入力して「必要書類のご確認へ」を選択します。

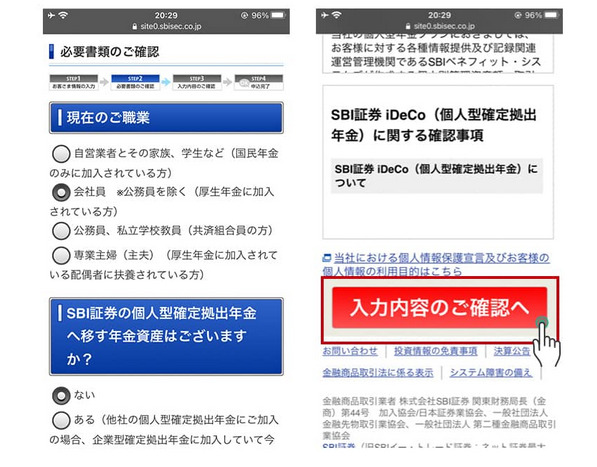

②選択式の設問に回答して「入力内容のご確認へ」を選択。

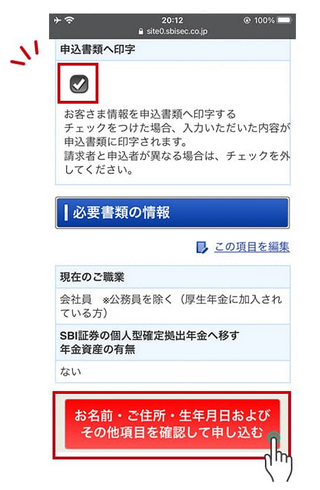

③入力内容を確認し、「お名前・ご住所・生年月日およびその他項目を確認して申し込む」を選択。

資料請求をする方と口座開設の申し込みをする方が異なる場合以外、最後の確認画面にある「申し込み書類へ印字」のチェックは外さないようにしましょう。後々、書類を書く手間がかなり省けます。

申し込みをすると、記入した住所宛に書類が届きます。

届いた資料のうち、口座開設に使うのは下記の3つです。

①「SBI証券iDeCo(個人型確定拠出年金)に係る書類送付のご案内」

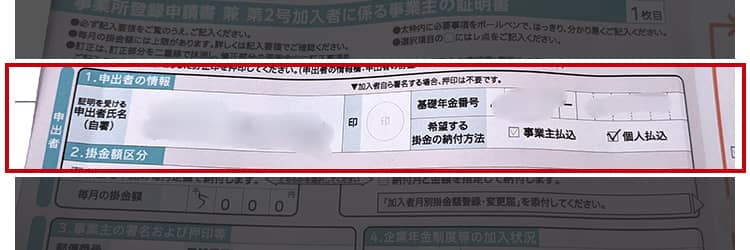

②「事業所登録申請書 兼 第2号加入者に係る事業主の証明書」(会社員・公務員のみ)

③「返送用封筒」

届いた資料を案内に従って記入しましょう。

記入にあたって、いくつかポイントを解説いたします。

掛金の納付方法について、お好みで「事業主払込(給与天引き)」か「個人払込(自身の口座から引き落とし)」を選びましょう。

私としては「個人払込」を選ぶことをおすすめします。

「事業主払込」にすると加入時や掛金額の変更時に勤め先にお願いすることが増えて何かと手間がかかりますし、転職の可能性なども考慮すると「個人払込」を選ぶ方が無難だからです。

また、「事業主払込」の場合、勤め先の担当者に記入してもらう必要があります。

場合によっては記入そのものが不要な場合もあるので、まずは勤め先の人事・労務担当者に確認を取る必要があります。

こうしたことからも個人払込をおすすめします。

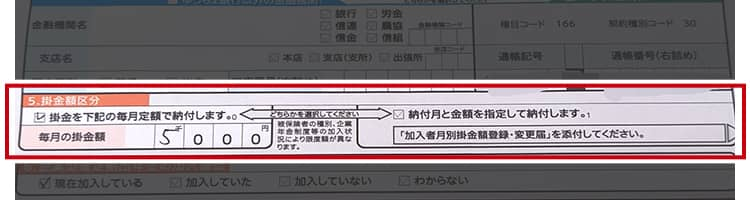

「掛金額区分」に毎月の掛金額を記入。

5,000円から金額を指定できますが、上限額は職業によって異なるので、上記で説明した加入資格を参考に無理のない範囲で金額設定を行いましょう。

年に1回金額の変更も可能です。

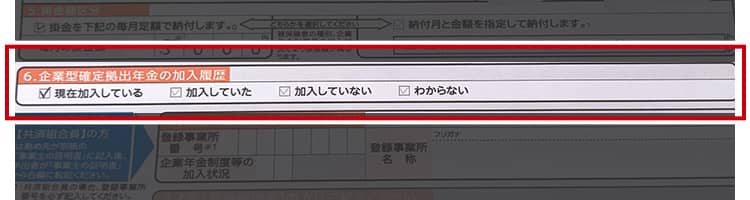

企業型確定拠出年金の加入履歴の該当箇所にチェックを入れる

会社員の方の場合、自身が企業型確定拠出年金に加入しているかどうかを確認しましょう。

加入状況によっては掛け金の上限が変わったり、そもそも加入資格がない場合もあります。

分からない場合は、人事・労務担当者に問い合わせてみましょう。

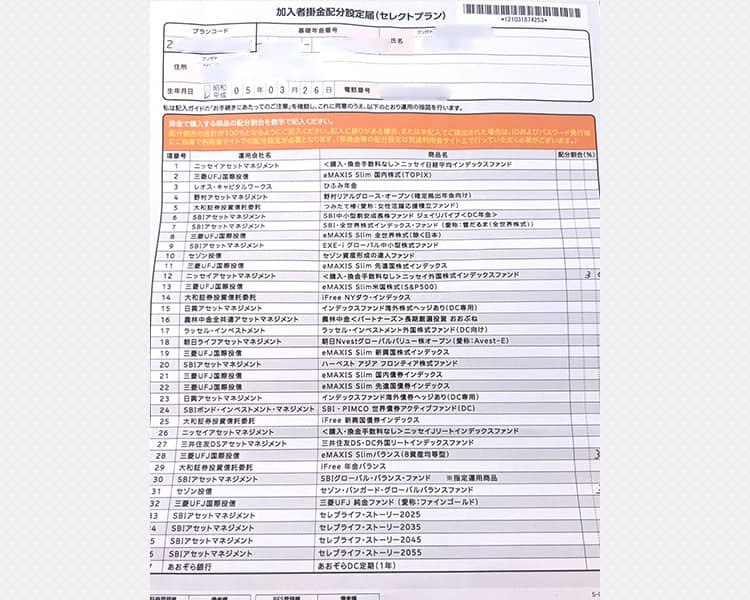

次に加入者掛金配分設定届の記入が必要になります。

iDeCoを始めた後に毎月の掛金で購入する商品とその配分を設定する書類です。

積み立てたい商品とその配分を設定するのですが、この記入で悩むでしょう。

SBI証券は36本の投資信託と1本の定期預金の計37商品から選んで配分を設定する必要があります。

他サイトで、おすすめ銘柄の紹介がされているので、そちらを参考にしつつお選びください。(当サイトではおすすめの紹介はいたしません。)

申し込み書類を郵送します。投函から口座開設完了まで約1~2ヵ月かかります。

以上で手続は終わりになります。

まとめ

ここまでお読みくださり、どうもありがとうございます。

iDeCoは様々なメリットがある個人型確定拠出年金です。

60歳まで原則引き出せない、受取時に税金がかかる場合がある、等デメリットもありますので、メリットデメリットを考慮した上で、加入するかどうかを判断してください。

それでは、また