皆様、こんにちは

経理や監査の実務で割と最初の方にぶつかる壁として、社会保険料(社保)の経理処理があると思います。(私も最初そうでした)

なので、ここでは社会保険料の経理処理や、料金決定の仕方、といったものについて書いていきたいと思います。

目次

社会保険料の負担割合

社保は、会社と従業員でそれぞれ負担します。負担割合は支払う保険料について変わります。

(◎は従業員の負担する社保)

◎健康保険:保険料の半額ずつを会社と従業員で負担

◎介護保険:保険料の半額ずつを会社と従業員で負担

◎厚生年金保険:保険料の半額ずつを会社と従業員で負担

子ども・子育て拠出金:全額を会社が負担

◎雇用保険:事業の種類により負担比率は異なります。一般事業では9分の6を会社が負担

労災保険:全額を会社が負担

皆様の給与から社保が天引きされますが、それとは別で会社も社保を支払っているということになります。

そして経理処理について、この”従業員の給与から天引きした分の社保”と”会社が支払う分の社保”それぞれで異なった処理をします。

では、具体的にそれぞれの仕訳を記載します

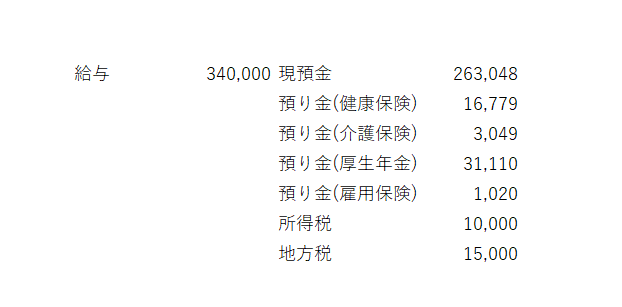

従業員の給与から天引きした分の社保(記載している金額は適当なので、お気になさらず)

まず、借方に給与の額面金額を記入。

貸方は実際の従業員への支給額を現預金、社保の天引き分を預り金、税金分も預り金として処理します。これが上記仕訳の内容です。

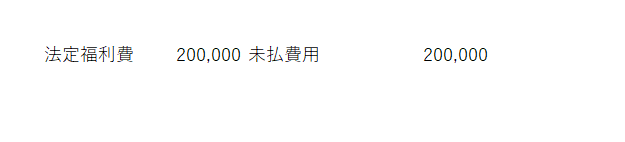

会社負担分(記載している金額は適当なので、お気になさらず)

会社負担分の社会保険料は”法定福利費”勘定で処理し、相手勘定は未払費用として計上します。

実際の社保支払時は、上記の預り金と未払費用を取り崩して借方計上、支払金額を貸方に記載します。

「従業員の給与天引き分と会社負担分で別々の処理をする」というのがポイントになります。

ここから監査のお話をします。

監査先が大企業であれば、この社保処理は大して関係無い場合も多いと思います。僅少許容金額未満になることも多いでしょう。

問題はこれがIPO監査等、小規模な会社の場合で、そういった時には重要性の基準値が小さいので、社保関係の未払費用や預り金が監査スコープに引っかかってくることもあると思います。

増減分析上、未払費用や預かり金の増減が極端にでている場合、この社保の処理を間違えている場合があります。

ベテランの経理であれば間違い用のない仕訳ですが、新人の方が処理している場合、社保処理をまだ理解していなかったりするので、間違う可能性があります。

監査人側としても、この社保の仕訳処理は頭にいれておくべきでしょう。

社会保険料の金額

社会保険料の金額はどう決まっていくのでしょうか。

まず、4,5,6月の給与の平均を出します。(これを報酬月額といいます)

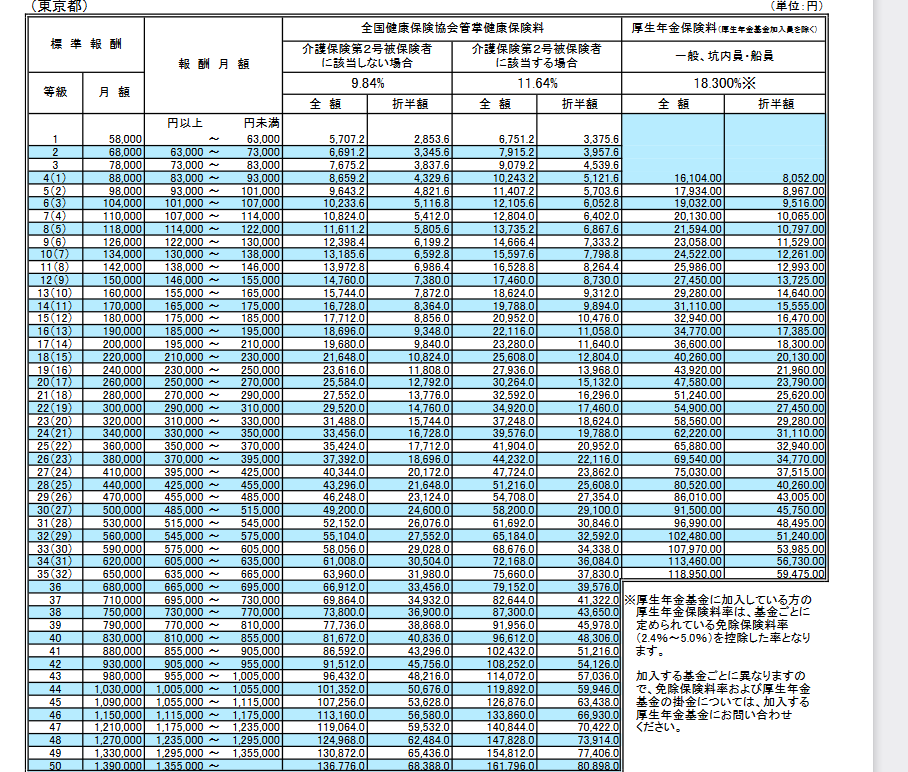

で、この報酬月額を、下記の保険料額の一覧表にあてはめて、”標準報酬”というのを出します。(一覧表は”全国健康保険協会”のHPから取得できます)

例えば、あなたの報酬月額が305,000円だったとします。

下記表のうち、報酬月額290,000~310,000円の範囲に入る場合は標準報酬月額300,000円、等級は健康保険22、厚生年金(19)とみなされます。

ちなみに、介護保険料第2号被保険者に該当するのは40歳以上の人になります。

あなたが40歳未満で介護保険料第2号被保険者に該当しない場合、標準報酬月額300,000でかかる保険料は、表によると健康保険29,250円、厚生年金保険54,900円になります。

なお、これは全額です。実際は会社と折半して払うので、あなたの給与から天引きされる保険料はこの半分の14,760円、27,450円と決まるわけです。

これが1年間、毎月支払う社会保険料の決め方です。

こう説明すると、「じゃあ4~6月(残業代の基準月で考えると3~5月)は残業を抑えて、給与を低くすれば社保が安くなる」と思われる方もいるでしょう。

しかし、社保の決め方には実はもう1種類あり、そちらに該当する場合は、社保の金額が変わってきます。

随時改定というもので、下記3つの条件を満たすと、社保の金額が変更になります。

- 昇(降)給などで、固定的賃金に変動があったとき

- 固定的賃金の変動月以後継続した3ヶ月の間に支払われた報酬の平均月額を標準報酬月額等級区分にあてはめ、現在の標準報酬月額との間に2等級以上の差が生じたとき

- 3ヶ月とも報酬の支払基礎日数が17日以上あるとき

つまり、7月以降に昇給or降級で給与が変わり、3か月分の給与平均が大きく(2等級以上)変動があった場合は、1年の社会保険料が変わるということです。

また、社保には厚生年金保険料が含まれます。

社保を低く抑える場合、厚生年金の支払額が低くなり、将来受給できる年金が少なくなる、というデメリットもあります。(そもそも年金制度がどうなるかはわかりませんが)

少々複雑な説明になってしまいましたが、要は4~6月の給与と、7月以降の昇給or降級で社保の料金が決まってくる、ということです。

監査においては、この社会保険料料率は監査手続でみる部分でしょうから、把握しておくことが必要です。

また、経理の方や一般のサラリーマンの方も、算定方法は覚えておいたほうがいいです。

というのも、社会保険料の料率が、ちょくちょく上がるからです。

例えば今年10月から雇用保険料が増額され、10月からの保険料率は、労働者側が現在の0.3%から0.5%に、企業側が同0.6%から0.85%にそれぞれ上昇します

月収300,000円の従業員の場合、毎月の負担額は600円増えます。

こういったように保険料がさらっと上がるのですが、世間では何故かあまり騒がれません。

消費増税であれだけ大騒ぎするのに、社会保険料増額となるととたんに騒がれなくなるのは不思議でなりません。

消費税と違い、算定の仕方がややこしいから影響がよくわかっていないのではないかと思います。

こうしたサイレント値上げを、実際に社保を払っている我々がしっかり注目し、必要に応じて声をあげていかないと社保はどんどん上がっていきます。

なので、社保についての理解を深めることがとても大事になります。

まとめ

以上、社会保険料について述べていきました。

給与から天引きされる身近な社保について、理解を深めていただけたなら幸いです。

社保は、制度がややこしく、それに合わせて経理処理も複雑になりがちです。

社会保険料の月ずれ計上とかもあるので、上記の経理処理の基本をおさえ、応用していってください。

経理でも監査でも、あるいは一般のサラリーマンでも重要となってくるものなので、ぜひ社会保険料への理解を深めていただきたいと思います。

それでは、また